2023年服务器计算机CPU行业报告

本文来自“2023年服务器计算机CPU行业词条报告”,中国计算机CPU行业发展进入“快车道”,在2019-2021年间以6.91%的平均增速稳步快速增长,预计到2027年中国CPU市场规模将达710.75亿元。随着中国本土计算机CPU企业的技术创新和研发投入不断增加,中国与海外计算机CPU市场结构发生显著变化,中国企业的身影正逐步进入人们的视野,成为全球芯片产业中备受瞩目的一部分。

1、计算机CPU行业定义

计算机CPU全称为中央处理器,通常由控制单元、算术逻辑单元(ALU)和寄存器组成,是一种负责解释和运算计算机程序中的指令以及控制计算机操作的集成电路,对计算机的性能和运行效率具有重要影响。随着第四次工业革命的来临,CPU作为计算机的运算和控制核心,有望深入到自动化生产线控制、工业物联网、人机交互和机器学习等全新的应用场景,潜在市场和需求有稳步扩大的发展态势。

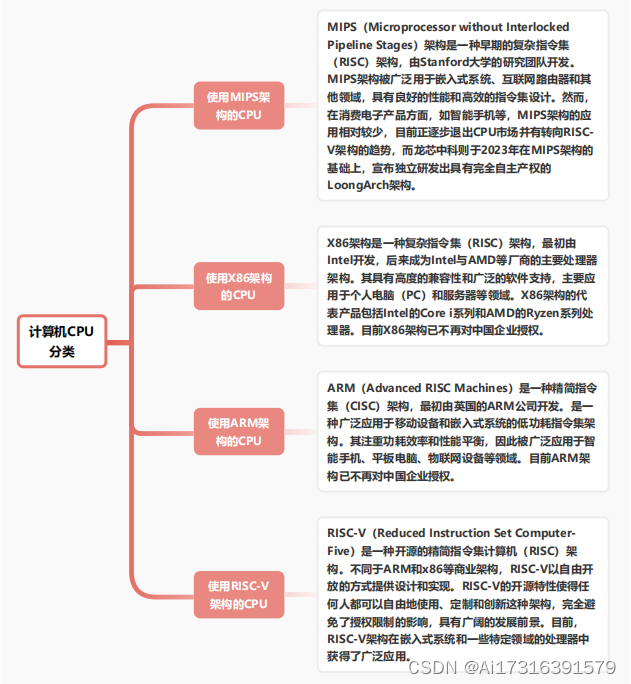

2、计算机CPU行业分类

按照计算机CPU所使用的指令集架构划分,目前主流的CPU可分为使用MIPS架构、X86架构、ARM架构和RISC-V架构的CPU。

3、计算机CPU行业特征

中国计算机CPU行业的特征包括:外企主导市场,中国与海外市场竞争激烈;技术依赖性强,自研阻力大;客户集中风险大,影响企业利润水平。随着国产CPU的逐步崛起,中国计算机CPU行业将朝着自主化、产业化的

外企主导市场,中国与海外市场竞争激烈

全球通用处理器市场主要由Wintel(微软与英特尔)和AA(谷歌与ARM)两大生态系统主导。2022年,Intel在全球服务器CPU市场占据了70.77%的份额,而AMD为19.8%,这两大巨头的CR2达到了90.57%,凸显了其在国际CPU市场的垄断地位。在中国,Intel和AMD在X86服务器CPU市场的份额分别为91.0%和5.7%。尽管近十年中国涌现出华为鲲鹏、龙芯等本土企业,但大多独立运作,且存在多种CPU架构,这种多样性可能导致资源分散,增加行业内部竞争,从而影响整体效益。如果此趋势持续,中国CPU行业可能难以产生能与全球主流厂商,如Intel和AMD,有效竞争的产品。

技术依赖性强,自研阻力大

在指令集架构上,中国CPU行业存在两种发展方向:一是“授权+自研”,发展自主可控的指令集架构,如龙芯中科脱胎于MIPS架构,自主研发的LoongArch架构和上海申威基于Alpha架构研发的SW64架构。这种方向的优势在于可以实现自主可控,很大程度上避免出现“卡脖子”的不利局面,并且能满足中国应用领域的需求;劣势在于基础薄弱,研发成本高,产品生态小众,难以进入国际主流CPU之列。

二是“纯授权”,通过与国外企业达成架构授权协议,使用现成的架构,如飞腾、华为海思均使用ARM架构,上海兆芯和海光信息均使用X86架构。但目前ARM和X86架构已停止向中国企业授权,即使拥有永久授权的企业,也将面临架构停止更新、技术逐步落后的难题。这种方向的优势在于可利用已成熟的技术和生态,拓宽下游市场,降低企业研发成本和技术门槛;劣势在于受架构知识产权制约和国际形势影响,很难实现自主可控,难以规避各种制裁,同时需要支付高额的架构版权费,降低企业利润。在芯片制造上,中国芯片国产化率低,在2020年该指标仅为16%,且主要集中在28nm级别以上的中低端芯片,高端芯片的渗透率低,14nm/16nm级别以下的芯片大多由台积电、AMSL等境外厂商代工。在芯片生产的供应链上游,中国CPU各大厂商均大量使用了国外的技术和设备。

4、计算机CPU产业链分析

中国计算机CPU产业链结构较为复杂,涉及众多外企和中国本土企业。上游环节包括圆晶代工、封装测试、架构设计和授权三个关键部分,代表企业有台积电、长电科技、Intel;中游环节包括CPU的设计和制造,代表企业有海光信息、龙芯中科、海思半导体;下游环节包括服务器、工作站、PC/平板、移动终端和嵌入式设备等,代表企业有华为、联想、比亚迪、海康威视。

中国CPU产业链上游拥有较强的议价能力,利润率较高,能够对中游企业进行纵向垄断,且垄断性强,呈外企/台企占据主导地位,中国大陆本土企业紧随其后的发展态势。产业链中游发展存在转移趋势。中国的芯片设计和制造能力在过去几年里有了显著提升,越来越多中国企业开始在CPU设计和制造领域投入大量资源,并取得了一定的成果。这表明产业链中游正在向中国发展,逐步减少对外依赖。

产业链下游市场正迎来拓展民用市场的重大机遇。中国CPU企业需要及时拓展业务范围,增加有效投资和技术开发,满足多样化的市场需求,实现全产业链的发展和突破。产业链发展堵点则主要集中在技术和知识产权方面的挑战。CPU的设计和制造涉及高度复杂的技术和专利,中国CPU企业在这方面的积累和创新仍然有一定的差距。此外,资金和人才的供给也是限制产业链发展的重要因素之一。

产业链上游

晶圆代工或晶圆专工指的是半导体产业的一种营运模式,专门从事半导体晶圆制造生产,接受其他IC设计公司委托制造,而不自己从事设计,目前多数CPU厂商均采用该模式。

(1)从供给角度分析,中国正逐步实现圆晶代工自给,增强圆晶代工环节的可控性,进一步保障中国CPU产业链在圆晶代工环节的国家安全。

(2)从议价能力角度分析,圆晶代工头部企业具有较高的毛利率。以具有一定代表性的行业龙头台积电、格芯、中芯国际为例,其毛利率分别为62.2%、60.1%和53.1%。

产业链中游

CPU设计企业执行芯片级的设计工作,将CPU架构转化为具体的电路设计。这包括利用硬件描述语言(如Verilog或VHDL)编写电路逻辑和功能,并进行验证、仿真和优化。

(1)从盈利能力角度分析,中国CPU设计企业的盈利能力存在较大的差异,行业平均水平处于中等水平。以龙芯中科招股说明书中公布的2021年中国CPU设计企业各上市公司毛利率为例,最大值为景嘉微的63.24%,最小值为北京君正的36.10%,最大值和最小值之间的差距超过27个百分点,而中值为46.72%。

(2)从技术水平角度分析,与国际一流CPU相比,中国国产CPU在制程、核心数、超线程、主频、内存通道数和最高内存频率等关键指标上仍存在一定差距,这种差距主要体现在设计能力上。以Intel和完全自主的龙芯对比,Intel在130nm工艺就做到了主频3.8G,而龙芯的3A1000在同等工艺和核数前提下,主频只有1G;如果将Intel产品降到1G,性能将是龙芯的5倍。纵向对比看,同样以龙芯为例,其第二代产品3A2000在没有提升主频的前提下,通过设计能力的改进,性能提升了2.5倍;

3A3000提升至28nm制程后,主频提升至1.5G,性能提升1.6倍;3A4000在原工艺基础上,通过设计提升性能2倍;3A5000提升至14nm制程,性能提升1.6倍;目前在研的3A6000,据龙芯介绍,其性能已经达到了Intel在14nm的性能水平。从纵向发展历程来看,相同工艺条件下,设计能力提升带来的产品性能提升十分显著,在fabless模式下,设计能力的差距显得尤为重要。

产业链下游

CPU下游应用端包括服务器、工作站、PC/平板、移动终端和嵌入式设备等,汽车是嵌入式设备中比较具有发展前景的细分市场。

(1)从应用场景角度分析,下游产业在中国与海外都拥有巨大市场,整体利润率高,但垄断情况相对较低。目前国产CPU主要需求来自服务器、政企、信创等市场,鲜少出现在消费级市场。“中国芯”在政务领域已进入大规模应用阶段。

(2)从应用需求角度分析,新能源汽车需求的激增将同步拉动对耐高温和可靠性强的CPU的市场需求,推动CPU设计企业朝定制化、多样化的方向进行产业转型。

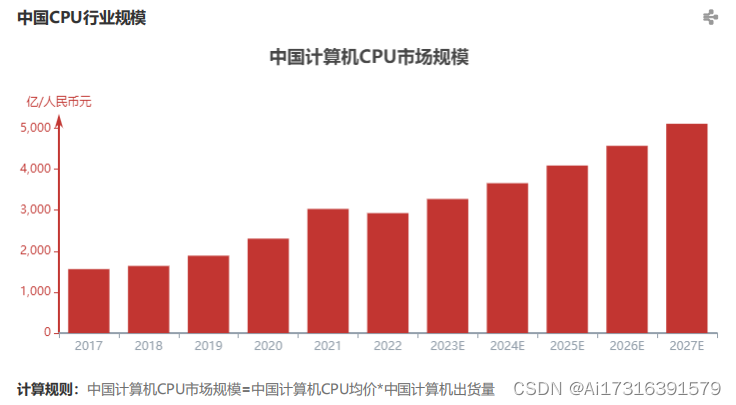

5、计算机CPU行业规模

中国计算机CPU行业目前处于高速发展期,在2019-2021年期间以6.91%的平均增速稳步快速增长。2022年受新冠疫情反弹、全球CPU产业链受国际形势影响和“缺芯潮”等多种不利因素的冲击,计算机CPU行业规模下降至314.82亿元,较2021年下降了15.19%。随着中国政府出台一系列鼓励政策、国际局势的逐步稳定、5G和物联网等新兴领域的驱动,对高性能、低功耗、集成度高的CPU的需求将持续增加,中国CPU行业规模有望持续稳步发展。预计到2027年中国计算机CPU市场规模将达5109.49亿元。

中国CPU行业市场规模的稳步增长逻辑主要体现在两个方面:

(1)中国经济环境和科学技术的不断发展带动拉动需求增长和转型。一方面,中国消费者消费能力的提高和消费习惯的变化进一步拉动了CPU及其下游行业的发展。另一方面,新兴技术领域的发展推动了对高性能处理器的需求增加。随着中国5G技术的不断普及、人工智能和物联网的快速发展,对处理器性能的需求越来越高。根据中国工信部发布的数据,2020年中国5G终端出货量超过1.7亿台,5G终端的普及使得对高性能处理器的需求进一步增加。同时,人工智能在各个行业的应用也在不断扩大,对高性能CPU的需求正不断增加。

(2)中国供给侧结构性改革效果显著,全产业链的日益完善推动CPU行业的快速发展。一方面,中国政府出台了一系列支持性政策,鼓励本土企业在CPU领域进行技术研发和创新。另一方面,中国的CPU市场发展得益于完善的产业生态链系统。从芯片设计、制造到封装测试,整个CPU生态链系统得到不断完善,提高了供给效率和产品质量。随着产业链的蓬勃发展,中国成为全球CPU供应链的重要一环,进一步提升了中国CPU的供给能力。

6、计算机CPU竞争格局

中国计算机CPU行业的竞争格局涉及多家本土企业和国际企业,且以外企为主导,市场集中度较高。本土企业虽然占有的市场份额较少,但近年来行业整体得到快速发展,市场竞争日趋激烈。中国大陆本土CPU行业大致分为三个梯队:

(1)第一梯队是以海光信息、海思半导体、上海兆芯、龙芯中科等企业为代表的领军企业。这些企业多为上市公司或母公司上市,拥有较强的融资能力,在技术积累和市场拓展方面具有优势;同时较早布局多种类型的CPU应用市场及配套产品的研发,具有较为完善的产业链和广泛的业务范畴,在业内具有较强的影响力和品牌效应。如海思半导体推出鲲鹏920处理器时,同步推出了基于鲲鹏920的TaiShan服务器和华为云服务,形成独特的“端边云算力同构”的优势,通过软硬件协同进一步提升处理器性能。

(2)第二梯队是以飞腾信息、北京君正、炬芯科技等企业为代表的企业。这些企业拥有灵活的融资方式和政策支持,具备良好的研发和创新能力,但也面临产品的同质化程度上升、核心竞争力需要不断加强等问题。

(3)第三梯队是以平头哥、国芯科技、申威科技等企业为代表的企业。这些企业往往拥有独特的发展模式,业务类型较为专一,如平头哥在建立之初即明确了以RISC-V架构为基础的发展方向,深耕企业未来的发展价值;而飞腾信息则主要聚焦军用市场,产品侧重特种超算服务器领域,全可控技术与生态均有独家壁垒,预计后续仍将专注深耕原有领域。

从产业链整合角度,CPU行业上中游均存在较高的技术壁垒,中游企业对上游供应商的原材料、设备和技术依赖性强,资本实力雄厚的中游企业通过收购、兼并上游企业实现全产业链,避免关键技术和产业流程受限的趋势明显。在2022年全球芯片十大收购案中,有三项交易业务涉及芯片设计,涉及金额达1246.9亿美元;三项交易业务涉及圆晶代工,涉及金额达60.05亿美元。从技术和业务重合角度,当前中国大陆本土CPU行业整体技术水平相似度较高,业务重合度较高,可能存在同业业务兼并的趋势。

以上内容来自智能计算芯世界

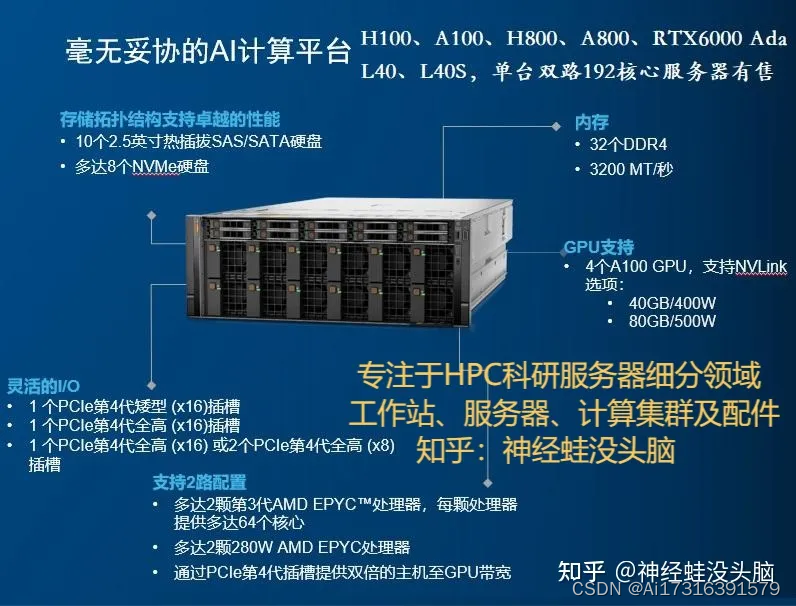

多年来一直专注于科学计算服务器,入围政采平台,H100、A100、H800、A800、L40、L40S、RTX6000 Ada,RTX A6000,单台双路256核心服务器等。